Neue Immobilienmarktdaten zum 2. Quartal 2021 liegen vor und stehen den Nutzern der VALUE Marktdatenbank ab dem 10.07.2021 zur Auswertung bereit. Das Team VALUE Marktdaten informiert mit den VALUE Data Insights wie gewohnt über aktuelle Marktentwicklungen.

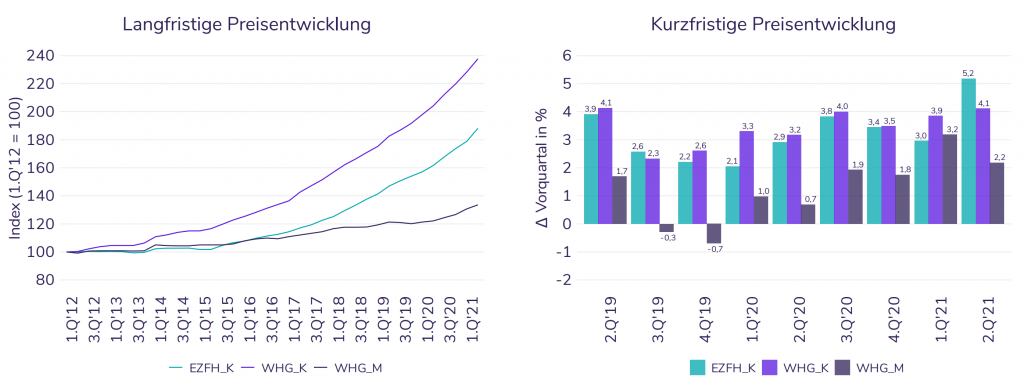

Die Preise auf dem deutschen Wohnungsmarkt kletterten im abgelaufenen Quartal unvermindert weiter. Eigentumswohnungen im Bestand verteuerten sich um 4,1 % im Vergleich zum Vorquartal. Die Preise für Mietwohnungen legten vergleichsweise schwach zu und stiegen um 2,2 %. In den Metropolen legten die Kaufpreise für Wohnungen um 3,8 % zu, die Mieten lediglich um 1,1 %. Die Renditekompression geht folglich weiter. Dies zeigt sich auch in den B-14 Städten. Während die Preise hier nochmals deutlich, teils über 5 % anzogen, lagen die Wachstumsraten im Mietsegment bei maximal 2,6 % im Vergleich zum Vorquartal.

Noch stärker als im Teilmarkt Wohnungen war der Preiszuwachs bei Einfamilienhäusern. Sie verteuerten sich im bundesweiten Mittel um beachtliche 5,2 % im Vergleich zum letzten Quartal. Dies ist ein neuer Rekord in unseren Aufzeichnungen. Seit 2012 sind die Median-Preise für Einfamilienhäuser im Bestand noch nie so stark gestiegen wie im abgelaufenen Quartal. Im Vergleich zum Vorjahr messen wir eine Preissteigerung von 16,3 %, ebenfalls ein Rekord. Und da wir gerade bei Rekorden sind: Auf Jahressicht ist auch die Median-Preisentwicklung von Eigentumswohnungen mit 16,4% ein Rekord.

Die Nachfrage nach adäquatem Eigentum, aber auch nach halbwegs rentablen Kapitalanlagen ist weiterhin sehr hoch und durch Corona vermutlich noch gestiegen. Gleichzeitig wirkt der Markt zunehmend wie leergefegt, insbesondere der Teilmarkt Eigenheime. Das von uns messbare Angebotsvolumen ist hier fast 25 % geringer als im Vorjahr. Bei anhaltendem positiven Preistrend für Grundstücke und Häuser, Höchstständen an den Kapitalmärkten und aufkommender Inflation sinkt die Verkaufsbereitschaft der Anbieter. Wer nicht muss, verkauft nur ungern, denn die beste Rendite liegt aktuell im Hold und nicht im Sell. Daran hat auch Corona nichts geändert.

Wie wir bereits im letzten Jahr orakelt haben, wurde die Knappheit nicht durch Corona-induzierte Angebotsausweitung kompensiert – im Gegenteil, es ist noch knapper geworden. Zwar zeigen sich bei den Mietpreisen abflachende Tendenzen, und auch die Preissteigerungen in den Metropolen lassen etwas nach, dennoch scheint sich weit und breit keine Trendumkehr abzuzeichnen. Was für die einen ein Segen ist, wird für die anderen zum Fluch. Große Wohnungen oder Eigenheime werden zur Mangelware und Pandemie-geprägte Familien weichen auf das Umland aus oder sogar in ländliche Gebiete . Diskussionen über Eigenheimverbote sind bei dieser Gemengelage Öl ins Feuer.

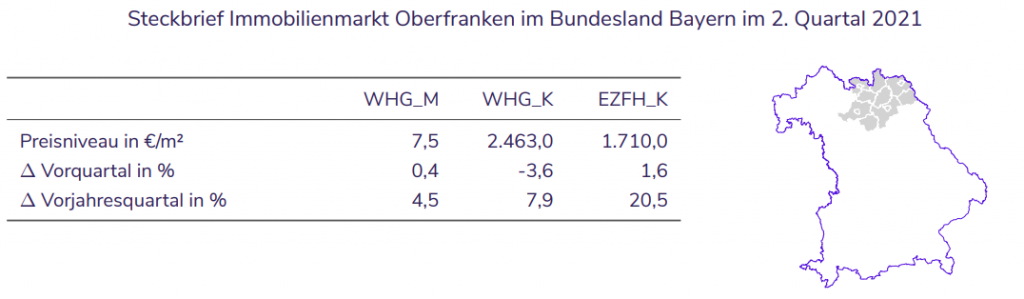

Erstmalig begleitet die regionale Sonderauswertung „Regional Insight“ die Datenanalyse vom VALUE Marktdaten-Team. Mit dem Kapitel soll zur Transparenz auf den Immobilienmärkten in Regionen beitgetragen werden, die sonst weniger im Fokus der Berichterstattung stehen.

Fokusregion in diesem Quartal ist Oberfranken. Detaillierte Preisinformationen für Einfamilienhäuser, Eigentumswohnungen oder Wohnungsmieten in Bamberg, Bayreuth, Hof und Coburg finden Sie in den aktuellen VALUE Data Insights.

Der Wohnungsmarktüberblick H2-2020 von

Der Wohnungsmarktüberblick H2-2020 von