Über automatisierte Wertindikationen und warum die Marktfolge die Sache oft anders einschätzt

Bewertungsabweichungen zwischen Vertrieb bzw. Markt und Marktfolge sind Gift für den Baufinanzierungsprozess. Ablehnungen oder Neukonditionierungen sind die Folge. Der Vertrieb verliert das Vertrauen seiner Kunden und die Reputation beim Produktanbieter sinkt. Marktfolge und Vertrieb haben einen höheren Aufwand, nach dem unter Umständen noch nicht einmal ein Geschäft stattfindet.

Das Problem unterschiedlicher Bewertungsergebnisse

Das VALUE Marktdatenteam hat in einer Fallstudie die Gründe für Bewertungsabweichungen zwischen initialer Wertindikation im Vertrieb und der vorläufiger Wertfestsetzung in der Marktfolge untersucht. Die Gründe für auseinanderdriftende (divergierende) Bewertungsperspektiven sind vielfältig, die Wertedivergenzen lassen sich jedoch auf die folgenden Hauptursachen zurückführen: Immobilienzyklus, verschiedene Bewertungsverfahren, abweichende Objektperspektiven, das Wesen der Wertindikation, unterschiedliche Softwarelösungen und Modelle sowie Überspezifikationen von Vergleichswertmodellen. Unsere ausgewählten Fallbeispiele zeigen, dass bereits kleine Details zu Bewertungsabweichungen von >40% führen.

Immobilienzyklus trifft auf Zinswende

Besonders die zunehmenden Unterschiede zwischen dem Marktwert (im Optimalfall ähnlich des Kaufpreises) und den konservativen Annahmen der BelWertV dürften an vielen Stellen zu Friktionen im Finanzierungsprozess sorgen, wie die Wirtschaftswoche exklusiv aus unserer Studie berichtete: “Theoretisch könnten Banken bei der Festlegung des Beleihungswerts schlicht vom gezahlten Kaufpreis ausgehen. Doch das wäre extrem optimistisch – und ist die Ausnahme. 20 bis 30 Prozent Abschlag vom Kaufpreis waren schon in den vergangenen Jahren verbreitet. Jetzt kann der Beleihungswert auch durchaus 40 Prozent und mehr unter dem Kaufpreis liegen”, heißt es im aktuellen Wirtschaftswochetitel (hier gehts zum Artikel). Das wirkt sich auf die Eigenkapitalanforderungen aus. Gepaart mit der Zinswende wird eine gute Finanzierungsberatung noch wichtiger.

Besonders die zunehmenden Unterschiede zwischen dem Marktwert (im Optimalfall ähnlich des Kaufpreises) und den konservativen Annahmen der BelWertV dürften an vielen Stellen zu Friktionen im Finanzierungsprozess sorgen, wie die Wirtschaftswoche exklusiv aus unserer Studie berichtete: “Theoretisch könnten Banken bei der Festlegung des Beleihungswerts schlicht vom gezahlten Kaufpreis ausgehen. Doch das wäre extrem optimistisch – und ist die Ausnahme. 20 bis 30 Prozent Abschlag vom Kaufpreis waren schon in den vergangenen Jahren verbreitet. Jetzt kann der Beleihungswert auch durchaus 40 Prozent und mehr unter dem Kaufpreis liegen”, heißt es im aktuellen Wirtschaftswochetitel (hier gehts zum Artikel). Das wirkt sich auf die Eigenkapitalanforderungen aus. Gepaart mit der Zinswende wird eine gute Finanzierungsberatung noch wichtiger.

Bewertungsabweichung hat viele Gründe – Objektbewertung muss neu gedacht werden

Die aufgeführten Beispiele zeigen, dass insbesondere die Diskrepanz zwischen Markt- und Beleihungswertermittlungen zu sehr starken Abweichungen im Finanzierungsprozess führen können, insbesondere dann, wenn am Ende des Prozesses auf das Sach- oder Ertragswertverfahren zurückgegriffen wird, während am Anfang das Vergleichswertverfahren Anwendung findet. Aber auch innerhalb eines Verfahrens und auch innerhalb einer Software können wie dargelegt erhebliche Wertdiskrepanzen von deutlich über 20% auftreten. Die Prozessoptimierung in der Baufinanzierung muss daher auch an der Objektbewertung ansetzen. Wertekonvergenz, d.h. die Zusammenführung von initialer und (vor)endgültiger Bewertung muss das Ziel sein.

Der digitale Bewertungsbaukasten der VALUE AVM

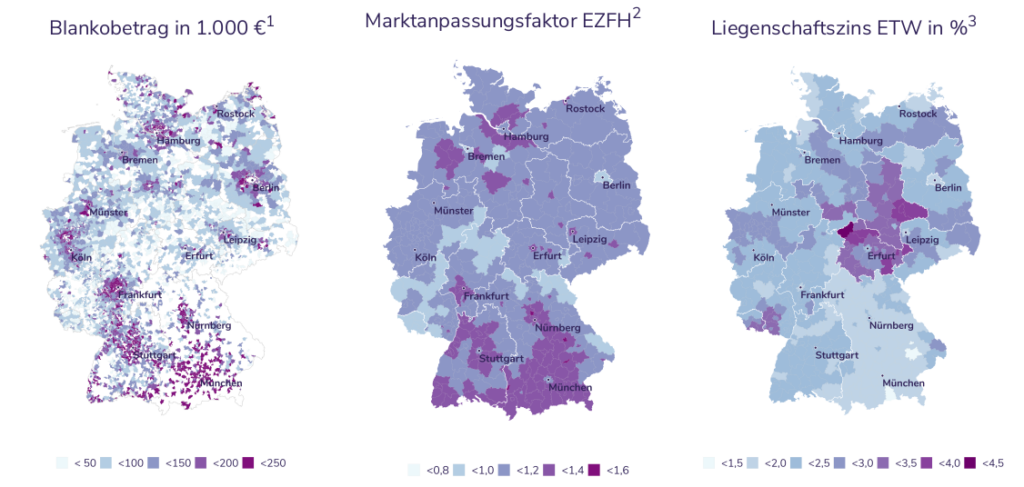

Mit unserer neu entwickelten VALUE AVM haben wir ein Konzept entwickelt, unter anderem genau diese Wertedivergenz bereits in der Frühphase der Finanzierung zu erkennen, und die Kreditvergabe dadurch zu erleichtern. Aufbauend auf den Must-Haves einer systemgestützten Bewertungssoftware, hochwertigen Immobilienmarktdaten und hoher Modellgüte haben wir uns am gutachterlichen, mehrgleisigen Vorgehen der Immobilienbewertung orientiert. Gepaart mit maschineller Unterstützung und absoluter Wertetransparenz in der Ausgabe tragen wir zur Konvergenz der Wertansätze bei. Die Details finden Sie in unserem White-Paper.