Die Immobilienpreisentwicklung der letzten Jahre war rasant. Und das besonders in den Metropolen, also den Top-7 Märkten, in denen sich die Preise seit 2010 fast verdoppelt haben. Die Gründe dafür sind allerseits bekannt. Billiges Geld und Anlagenotstand, gepaart mit einem Nachfrageüberhang bzw. Angebotsknappheit sorgen dafür, das immer tiefer in den Säckel gegriffen wird um das ersehnte Stück vom Betongoldkuchen zu ergattern. Zuletzt hat Bundesbank-Vizepräsidentin Claudia Buch im Interview mit der Zeit davor gewarnt, die Preisanstiege der Vergangenheit „einfach in die Zukunft fortzuschreiben“. Wir finden es ist eine gute Idee genau das zu tun, denn es lässt einen zumindest erahnen, wo sich das Ende der Fahnenstange befinden dürfte. Für eine Veranstaltung des Wirtschaftswocheclubs haben wir eine einfache Trendfortschreibung durchgeführt.

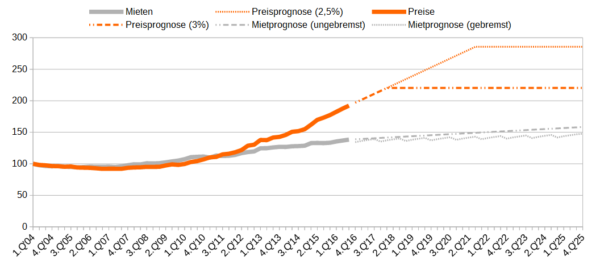

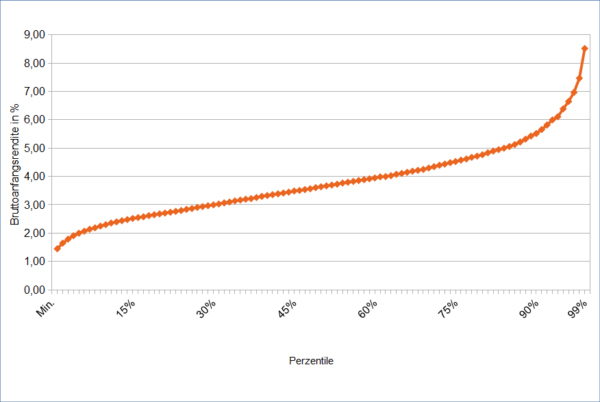

Unsere Trendfortschreibung der Miet- und Kaufpreisentwicklungen in den Top-7 Märkten (Berlin, Hamburg, München, Köln, Frankfurt, Stuttgart und Düsseldorf) auf Basis des empirica-Immobilienpreisindex zeigt, wie lange noch mit steigenden Immobilienpreisen zu rechnen wäre, je nach Rendite-Risiko-Präferenz der Nachfrager bzw. der Anleger. Sofern nach Ansicht der Marktakteure das Risiko bis zu einer Bruttoanfangsrendite von 3% ausreichend reflektiert würde, ginge die Preisentwicklung Ende 2017 von „Steigend“ in eine „Seitwärtsbewegung“ über. Dann nämlich wäre im Mittel der Top-7 Märkte ein Kaufpreisfaktor von 33 erreicht. In Zeiten wo bei „3% noch lange nicht Schluss“ oder die „3% die neue 5%“ ist, ist das, sofern sich an den Rahmenbedingungen nichts ändert, aber nicht unbedingt wahrscheinlich. Setzen wir also einen Kaufpreisfaktor von 40 an, rechnen also mit einer Anfangsrendite von 2,5% (im Mittel wohlgemerkt), dann ginge die Party noch bis 2021 weiter. Da wir angesichts der Marktbedingungen nicht von sinkenden Mieten ausgehen, dürften die Zinsbedingungen in Zukunft noch wichtiger werden, als sie ohnehin schon sind. Wohlgemerkt, wir sprechen in den Szenarien von Mittelwerten: Vermietete Kapitalanlageobjekte in den Top-7 waren im Jahr 2016 durchschnittlich noch für 3,6% zu haben. 70% der Objekte waren günstiger als Kaufpreisfaktor 33. Das heißt, es gibt auch in den Top-7 Märkten (immer) noch interessante Optionen. Aufstrebende Lagen bieten hier auch noch in Bezug auf mögliche Wertänderungsrenditen ein Potential.

Ein genaueres Hinschauen auf Basis umfangreicher Immobilienmarktdaten und guten Beratern wird aber immer wichtiger.